KOHO : notre avis sur cette carte prépayée aux avantages uniques!

Par Maude Gauthier | Publié le 22 mai 2024

KOHO est une des entreprises de technologie financière canadienne qui chamboule la manière dont la population a accès aux services bancaires. Le nombre d’utilisateurs de solutions en ligne est en augmentation chaque année. J’ai un compte KOHO depuis plus d’un an et je vous partage ses points forts et ses points faibles dans cet article.

-

Frais

-

Remises et intérêts

-

Outils

-

Application

En un coup d'oeil

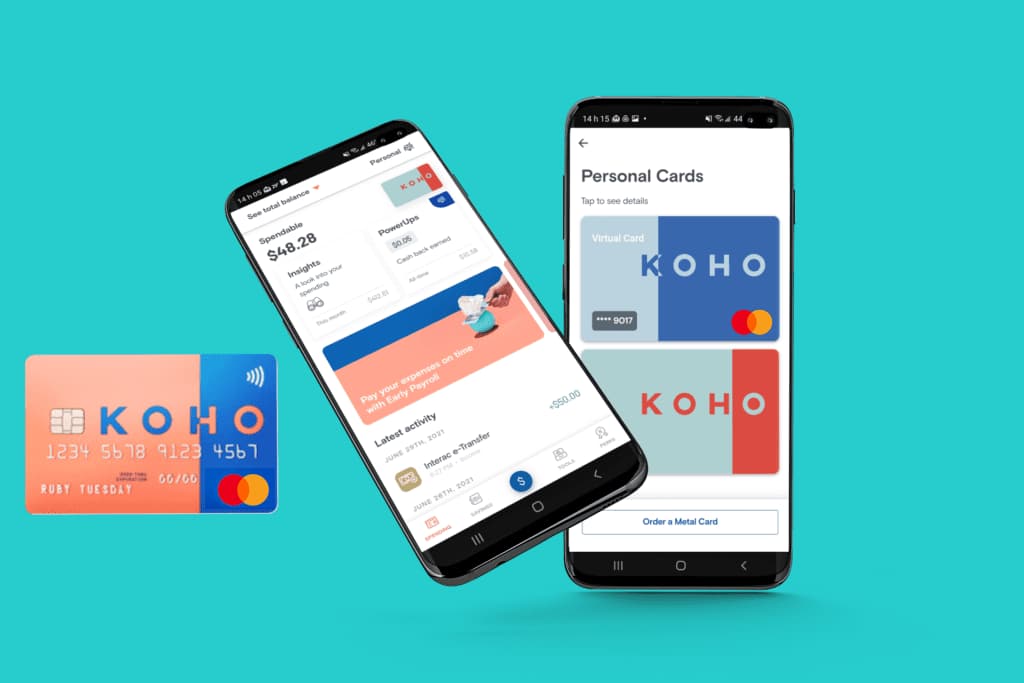

KOHO offre une solution tout-en-un pour les personnes qui veulent mieux dépenser et épargner. L’application est parfaite pour faire le suivi de vos dépenses courantes et vous fixer des objectifs d’épargne à court terme.

Compte de base de KOHO

KOHO a beaucoup à offrir. La compagnie propose de nombreux services qui peuvent remplacer ceux des banques et caisses populaires. Elle collabore avec diverses institutions financières pour offrir ses produits et les fonds sont assurés par la Société d’assurance-dépôts du Canada (SADC). Pour garnir ma carte prépayée KOHO et commencer à dépenser (ou épargner), j’avais le choix de l’approvisionner à partir d’un autre compte ou via Interac.

Le compte gratuit – que j’ai encore parce que je l’ai ouvert avant que KOHO y mette fin – n’est malheureusement plus offert aux nouveaux utilisateurs. Toutefois, une astuce vous permet d’éviter les frais mensuels. Le forfait Essentiel est normalement offert à 4$ par mois, mais il peut être disponible à 0$ pour les nouveaux utilisateurs si vous mettez en place le dépôt direct récurrent de votre chèque de paie ou de vos prestations gouvernementales, ou bien si vous déposez 1 000$ par mois sur votre compte.

Vous pouvez en effet déposer votre paye, en partie ou en totalité, directement dans votre compte KOHO. C’est la même chose avec les dépôts gouvernementaux, par exemple si vous recevez des allocations familiales. Cependant, KOHO n’offre pas de compte d’investissement, de CELI, de REER ou tout autre compte de placements enregistrés.

[Offer productType=”CreditCard” api_id=”637cf8206bbb7962c19ae225″]Un désavantage marquant à l’ouverture du compte est le délai d’attente pour recevoir la carte, qui est de 7 à 10 jours. KOHO affirme fournir une carte virtuelle instantanément, mais cela n’a pas fonctionné dans mon cas. En cliquant pour obtenir la carte virtuelle, l’application me demandait de commander la carte physique. Une fois reçue, vous pouvez l’activer et vous aurez aussi sa version virtuelle dans l’application. La carte est compatible avec Apple Wallet et Google Pay.

Avec le forfait Essentiel, on gagne 1% de remise en argent sur les achats d’épicerie, de repas et de boissons ainsi que de transport, et 5% d’intérêts sur le solde du compte. On peut également bénéficier de remises supplémentaires chez certains partenaires.

Lorsque les taux d’intérêts ont monté, KOHO a mis un certain temps à offrir un taux intéressant par rapport à ses compétiteurs. Aujourd’hui, je peux dire qu’il est redevenu compétitif et fait partie des comptes les plus intéressants pour épargner.

KOHO propose aussi des forfaits plus chers, que je n’ai pas essayés personnellement. Le coût varie de 9$ à 19$ par mois. Vous aurez aussi 5% d’intérêts sur votre solde et jusqu’à 2% de remise sur certaines dépenses.

Des outils utiles dans l’application KOHO, surtout pour le budget

Mon expérience avec les outils fournis par KOHO est mixte. J’aime bien la possibilité de faire un budget et la manière dont KOHO m’accompagne. Par exemple, j’ai pu choisir mes catégories de dépenses, saisir l’information sur mes revenus et me fixer des cibles par catégorie. Ce qui est intéressant, c’est que je ne suis pas laissée à moi-même pour déterminer ces montants, KOHO me propose une suggestion pour presque chaque catégorie, comme vous pouvez le voir sur ces images.

Au bas du budget, ma capacité d’épargne est clairement indiquée et je peux m’en servir pour me fixer des objectifs. Un graphique permet aussi d’analyser les dépenses réelles faites avec la carte KOHO (mais pas l’ensemble de mes dépenses puisque j’ai des comptes ailleurs). Une application de budget indépendante reste la solution idéale si vous avez divers comptes bancaires.

Les objectifs d’épargne m’ont un peu moins charmée. J’ai tenté de me fixer un objectif à long terme pour des soins dentaires et je n’ai pas pu le faire. J’ai commencé par saisir le montant que je souhaitais épargner. Normalement, on peut aussi choisir la date limite (le moment où on aura besoin de l’argent), la fréquence des versements, puis le montant à verser, par exemple chaque semaine, s’ajuste automatiquement. Mais pour un objectif en 2027, l’application avait un bogue qui revenait malgré mes tentatives répétées. Je ne pouvais pas aller plus loin que dans trois mois, ce qui n’est pas très pratique!

KOHO offre aussi un Coffre-fort, pour ceux et celles qui ont du mal à contrôler leurs dépenses. Vous pouvez y mettre l’argent supplémentaire que vous ne voulez pas dépenser et il vous empêche de la dépenser accidentellement. Ainsi, avoir tous vos comptes en un seul endroit, épargne et dépense, n’est pas un désavantage. Contrairement aux objectifs, vous n’avez pas besoin de déterminer un montant ou une date pour ajouter de l’argent.

Des outils payants pour construire votre crédit

KOHO offre une carte prépayée, ce qui n’a aucun impact sur votre crédit. KOHO propose tout de même des façons d’améliorer votre cote de crédit sur abonnement. Cette fonctionnalité coûte de 5$ à 10$ par mois selon votre forfait.

Cela fonctionne en ouvrant une marge de crédit à votre nom et en choisissant un montant à mettre de côté à partir de celle-ci chaque mois. Les paiements sont signalés à Equifax, ce qui contribue à améliorer votre crédit (si vous faites bien les paiements). L’autre option, la marge de crédit garantie, vous demande de mettre des fonds de côté dès le départ (de 30$ à 500$). Vous retirez ensuite ce que vous voulez et la ponctualité de chaque remboursement permettra de bâtir votre historique de crédit.

Les limites de KOHO

Une des limites de KOHO concerne justement ses limites! En tout temps, le solde de votre compte ne peut pas dépasser 50 000$. La recharge par débit ne doit pas dépasser 1 500$ par jour, ce que je trouve relativement peu pour une personne qui voudrait faire de KOHO son compte de dépense et d’épargne principal. Pour les dépôts directs (par exemple, votre paye), la limite est plus élevée.

Les retraits sont aussi limités. Par exemple, aux guichets automatiques, vous ne pouvez pas retirer plus de 1 010$ par jour. Le nombre de paiements pré-autorisés maximal est de 20 par mois. Si vous avez beaucoup d’abonnements et de factures (téléphone, internet, électricité, diffusion en continu, etc.), vous risquez de dépasser ce nombre. Il est tout de même suffisant pour la vaste majorité des gens.

Les autres désavantages de KOHO, à mon avis, sont les remises en argent modestes et les frais de transaction étrangère avec le forfait de base (mais sachez qu’ils sont annulés dans certains forfaits). Certains compétiteurs offrent des cartes et des comptes gratuitement et sont en mesure de ne pas charger de frais de transaction étrangère ou d’offrir des remises dans plus de catégories de dépenses.

À qui s’adresse KOHO?

La carte prépayée de KOHO est un bon choix pour tous ceux qui veulent éviter d’avoir une carte de crédit dans leur portefeuille. Toute personne désireuse d’améliorer la gestion de ses dépenses et son budget a également intérêt à essayer KOHO. Pour une utilisation optimale, il faut toutefois utiliser la carte prépayée pour presque tout, afin que l’analyse de vos dépenses soit bonne.

Pour épargner, KOHO n’est pas l’idéal, comme le démontre mon expérience avec les objectifs à long terme. Il faut aussi savoir que vous ne pouvez pas construire votre avenir financier avec KOHO. Il y a des limites de montants et pour les comptes enregistrés comme le CELIAPP en vue d’acheter une première maison, c’est ailleurs que ça se passe!